老赖借钱不还怎么报警?报了警就一定能要回来吗?

朋友开口借钱,说得信誓旦旦“下个月发工资就还”,结果一拖再拖,电话不接、微信拉黑,最后连人影都找不着?更气人的是,当初连张借条都没打,现在想追讨,却不知道从哪下手,这时候很多人第一反应就是——报警!可...

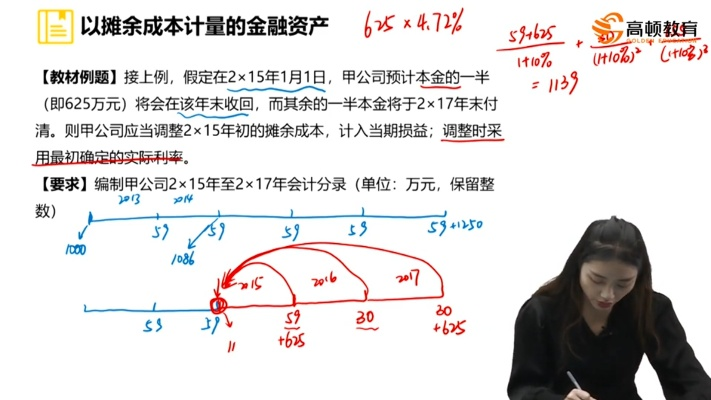

公司财务说一笔投资“赚了”,可你看报表却觉得不对劲,明明市场价没变,账上怎么多了一笔收益?或者,买了张长期债券,每年利息看着不多,但账上却显示“慢慢回本”?这背后,很可能就是“摊余成本”在悄悄起作用。

今天咱就掰开揉碎聊聊——摊余成本到底怎么算?它不是简单的加减乘除,而是一套精密的会计逻辑,搞懂了,你不仅能看懂财报,还能避免被数字“忽悠”。

简单说,摊余成本就是金融资产(比如债券、贷款)在持有期间,随着时间推移,把“初始买价”和“最终回收金额”之间的差额,按实际利率一点点分摊到每期成本里的计算方法。

举个接地气的例子:

你花95万买了一张面值100万、5年到期、年利率5%的公司债,每年拿5万利息,到期拿回100万本金,表面看,你每年赚5%,但其实你“便宜买了”,相当于额外赚了5万差价。

如果用“账面价值=买价”的老办法,那这5万差价要等到最后一年才体现,利润波动大,而摊余成本的做法是:把这5万“折价收益”按实际利率法,均匀摊到5年里,每年微调账面价值,让利润更平滑。

这个“调整后的账面价值”,就是摊余成本。

摊余成本的计算核心是“实际利率法”,听着高大上,其实就三步:

算出实际利率

这不是票面利率,而是让你未来现金流(利息+本金)现值等于购买价格的那个“内含报酬率”,通常要用Excel的IRR函数或财务计算器搞定,比如上面那个例子,实际利率大约是6.16%。

每期确认“应计利息收入”

用“期初摊余成本 × 实际利率”得出当期真实收益,哪怕你实际只收到5万利息,账上可以确认约5.8万(第一年),多出来的0.8万就是“折价摊销”。

更新摊余成本

新的摊余成本 = 上一期摊余成本 + 当期实际利息收入 - 当期收到的现金

95万 + 5.8万 - 5万 = 95.8万

就这样一年年递增,直到第五年接近100万,完美收官。

某上市公司A花了800万买了张面值1000万、8年期的债券,票面利率4%,但市场利率更高,所以折价买入,财务部一开始用“成本法”记账,账面一直挂着800万。

三年后审计发现:按照新会计准则,这类债权投资必须用摊余成本计量,重新测算后,实际利率约为6.2%,每年应确认约50万利息收入,而不仅仅是收到的40万。

结果:前三年少确认了30万收益,利润被低估;摊余成本已升至约850万,如果公司打算出售,账面看似“赚了”,但若市场利率上升,市价可能只有830万,反而出现“公允价值亏损”。

教训是什么?

不按摊余成本算,不仅利润失真,还可能误导管理层决策,甚至引发监管问询。

根据《企业会计准则第22号——金融工具确认和计量》第三十三条:

“以摊余成本计量的金融资产,应当采用实际利率法,按摊余成本进行后续计量,实际利率法是指按照金融资产的预计未来现金流量与其账面余额之间的差额进行系统摊销的方法。”

简单说:只要是符合“收取合同现金流”为目标的债务工具投资(比如持有到期的债券),就必须用摊余成本法,不能任性选。

摊余成本不只是财务人员的“算术题”,它是企业合规的底线,也是管理层理解资产真实回报的关键工具。

很多老板觉得“反正钱没丢”,可一旦涉及上市、融资、并购,会计处理的合规性直接关系到估值与信任,一个小小的计量方法差异,可能引发审计调整、利润重述,甚至影响股价。

别小看这个“慢慢摊”的过程——它摊的是成本,守的是底线,算的是长远。

下次看到财务报表里的“债权投资”科目,不妨多问一句:这是按摊余成本算的吗?利率是怎么定的?

这一问,可能就避开了一个潜在的雷。

真正的财务智慧,不在数字有多大,而在它们是怎么来的。

摊余成本怎么算?一不小心算错,账面可能亏得离谱!,本文为合飞律师原创,未经授权禁止转载,个案情况不同,建议咨询专业律师制定方案。

公司财务说一笔投资“赚了”,可你看报表却觉得不对劲,明明市场价没变,账上怎么多了一笔收益?或者,买了张长期债券...

点击复制推广网址:

下载海报: